ハイテク株相場の流れを読み間違えた巨大ヘッジファンド 2000年春

2000年春に起きた巨大ヘッジファンド崩壊の真相の第2回です。第1回は目次1.市場拡大が裏目によりご覧になれます。

優秀なヘッジファンドといえども、一歩間違うと大きな痛手をうけます。投資を考える上で、ヘッジファンドの過去の事例から学ぶことが沢山あります。2000年春に起きた巨大ヘッジファンドの崩壊事例を元に、全4回に分けて、それまで優秀なパフォーマンスを上げていたヘッジファンドが崩壊したのか、ヘッジファンドが抱えるリスクについて説明していきます。

目次

- 市場拡大が裏目に

- ハイテク株相場の流れを読み間違え

- 巨大化ゆえに顕在化した経営管理リスク

- 巨大ヘッジファンド崩壊の原因から学ぶヘッジファンド投資の注意点

ハイテク株相場の流れを読み間違え

ロバートソンが80年に立ち上げ、一八年かけて名声を築き上げたタイガー・マネジメント(以下、タイガー)は98年10月に多額の損失を出して以降、2000年3月に廃業するまでにわずか18か月しかかからなかった。

96年に38%、97年には56%という高いパフォーマンスを上げてきた。しかし、98年10月にロシア危機に端を発した円高の急激な進行で、円のキャリートレード(金利の安い円で資金を調達し、金利の高い他国通貨で運用し利益を上げようとする取引)で20億㌦の損失を出すに至った。その後、グローバル・マクロの投資スタイルから割安株を買うバリュー投資のスタイルにシフトした。

しかし、タイガーが保有していたUSエアに代表される“オールドエコノミー”銘柄は、市場がネット株フィーバーに沸くなか、期待どおりの収益を上げなかった。廃業直前にロバートソンが投資家に宛てた手紙で、通常の合理的な市場ではバリュー投資は意味があるが、このような合理性を欠いた市場はまともな投資環境ではない、ということを述べている。

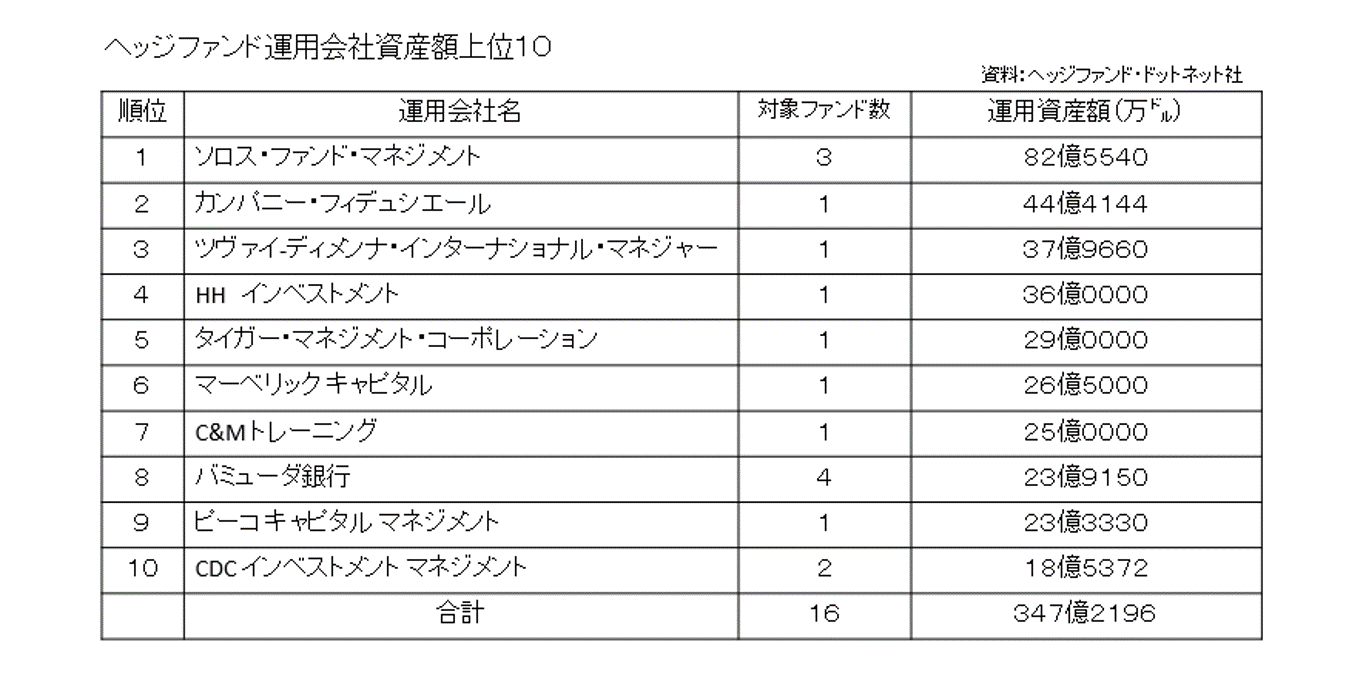

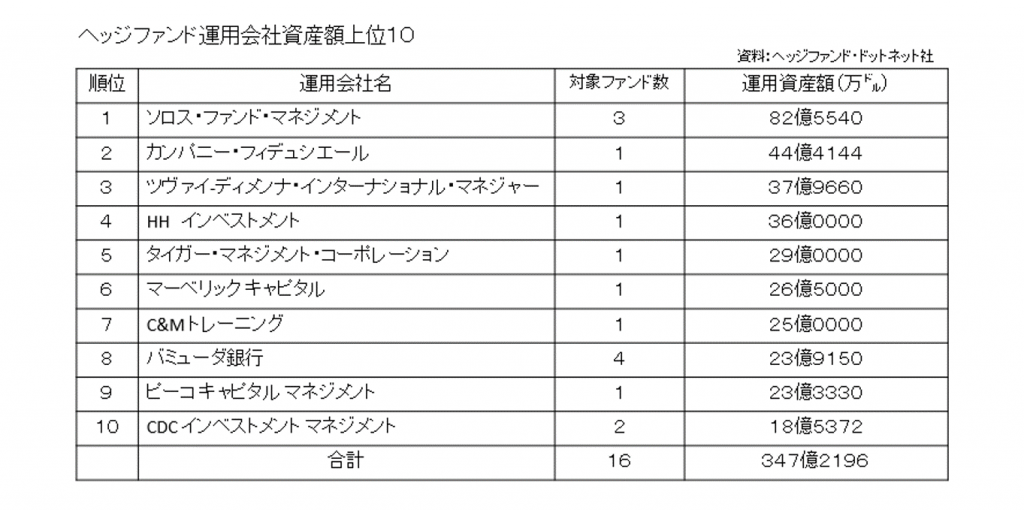

USエアなどの株価が急落すると、投資家の資金がタイガーのファンドから流出し始めた。98年8月に220億㌦もあったタイガーの運用資産額は下の表にみるように激減した。

一方、ソロス・マネジメントの実情はどうだったか。タイガーが決して手をつけなかった“ニューエコノミー”銘柄にクオンタム・ファンドは乗り出した。99年には37%の収益を上げたが、2000年3月にナスダック市場が下がり始めると、2000年始から4月末までに22%の大きな損失を出してしまった。

もともとジョージ・ソロスは92年のポンドの大量売り浴びせで、“英国中央銀行を負かした男”として世界に名を馳せた。実は、ソロス自身は89年から日々のオペレーションを右腕のドラッケンミラーに任せ、慈善事業などに情熱を注いできた。

ソロスは常々ハイテク株バブルの終焉は近いと警告していた。しかし、得意のグローバル・マクロタイプで収益を上げられなくなったドラッケンミラーは、ハイテク株投資に傾倒していく。彼が雇ったシリコンバレー出身のファンドマネジャー、カーソン・レビットとソロスの間には意見の対立があったと言われている。過去10年にわたりドラッケンミラーに権限を委譲してきたことが今回裏目に出た。

この2大ファンドの歴史をふりかえると最後の2年間に損益を出したものの、それまでの業績はすばらしい。タイガーは80年の設立から2000年2月末まで約20年にわたり、毎年平均25%の収益を上げている。ソロス・マネジメントのクオンタム・ファンドにいたっては31年間年率30%以上のリターンを上げ続け、ファンド設立時に投資した10万㌦になる計算だ。

コメントは終了ですが、トラックバックピンポンは開いています。